2022手游市场回顾:品类赛道复盘与产品成功率分析

近期,海外移动市场资讯工具AppMagic发布了2022手游行业回顾报告,并针对不同的品类产品进行了数据分析。AppMagic主要业务是提供AppStore和Google Play排行榜的详细统计数据,应用在各个市场的收入和下载量,以及一整套用于移动市场研究的工具。

本报告关键要点

尽管去年全球移动游戏市场有所下滑,而且似乎这种下滑还会持续下去,但我们还是希望强调一些风险/回报率还不错的类型,这些类型可能会为2023年带来巨大的机遇:

放置大亨游戏:在2022年发布的前100款休闲游戏中,这一类型的游戏最多。风险/回报率相当有吸引力;虽然回报可能不是最大的,但精心制作的游戏在这个细分市场有不错的成功率。

三消棋牌游戏:这是一个极其年轻的细分市场,并随着每一个新的成功作品而不断发展。2020年只有27款三消棋牌游戏发行,2021年有69款发布,而到了2022年达到360款之多。显然,越来越多的发行商正通过不断尝试新的方法或打磨现有的方法来抢占市场份额。

二消融合游戏:与三消棋牌类似,这个细分市场仍处于增长中,因此新游戏有更大的机会抢占这块蛋糕。最终,这个市场可以复制三消游戏的成功,成为一个高流水的细分市场,然后通过常态化运营维持下去。

尽管2022年有多款非常成功的核心游戏推出,但细分市场的前景仍然相当具有挑战性。经济衰退预计将持续数年,而谷歌的“隐私沙盒”预计将于2023年第三季度推出。

随着竞争的加剧,超休闲游戏市场将持续演变,融合更多的“休闲”玩法和货币化策略。

AppMagic 2022手游行业回顾内容:

引言

先说结果:对于手游市场来说,2022绝对是充满挑战的一年。如果您去年没太关注市场变化,那么听完我们这则坏消息您就知道了:用户支出有史以来第一次出现下降,下降了近5%。不过,下载量继续激增,这主要归功于发展中国家。

然而,与其盯着手游行业面临的挑战而束手无策,不如来看看那些逆流而上的游戏类型,因为它们当中就蕴藏着2023年的潜在机遇。通过关注这些亮点品类,我们一方面可以保持乐观心态,另一方面还能确定未来手游市场的增长点。

经过与亚洲、中东及北非市场情报领头羊Niko Partners的通力合作,我们完成了这份关于2022年手游行业综合报告,报告一共有两个板块。

本报告侧重于调研澳大利亚、加拿大、法国、德国、英国和美国等欧美一线国家/地区的手游市场表现。此外,Niko Partners还将补充对亚洲手游市场的分析。请继续关注本报告的第二板块,该板块将着重分析亚洲市场,并将发行在Niko Partners官网上。

休闲游戏

2022年推出了大量广受欢迎的休闲游戏。《BTS Island》不仅是去年发行的三消游戏中最畅销的,也是过去两年中最成功的三消游戏之一,考虑到三消品类竞争如此激烈,这是一项非凡的成就。同样,《Mergeland-Alice`s Adventure》是过去两年发行的产品中最畅销的三消融合游戏之一。这两款只是去年发行的众多优秀休闲游戏之二,我们强烈建议好好看看2022年排名前100的休闲游戏。

与此同时,我们也重点关注2022年变化最大的游戏类型,并找出其背后的原因。

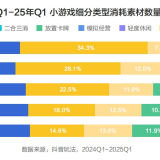

我们将通过对比2022年发行的游戏总数以及成功游戏(月流水超过5万美元)的数量来详细分析各个游戏类型。这样我们也可以比较出不同游戏类型的成功率。

二消融合游戏

2022年发行了100款游戏

6款游戏获得成功

6%成功率

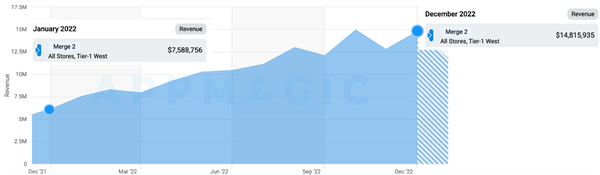

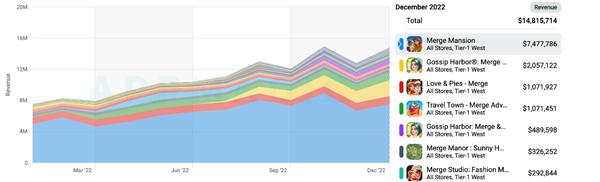

休闲游戏在2022年的主流产品是融合类型,这个品类不仅同比增长率达到惊人的102%,而且拥有众多成功发行的产品。这在大环境低迷的2022年无疑是一项了不起的成就!

2022年发行的百大休闲游戏中,其中有6款是二消融合。所有这些游戏都嵌入了“订单系统”,这一点我们在去年的“融合类型细分市场”报告中进行过详细探讨,在此不复赘述。

我们当时的结论是:“……《Merge Mansion》和《Love & Pies》所有的成功衍生产品都将采用 L&P 的订单系统,因为它百利而无一害。”

事实证明我们的判断没错:2022年发行的10款非常成功的二消融合游戏,全都使用了因L&P广为流传的订单系统。

值得一提的是:《Gossip Harbor》彻底沿用了L&P的游戏循环,并最终成功超越L&P,成为2022年流水第二高的二消融合游戏。这表明市场仍未被垄断,因此新的产品依然可以进来。

我们定义为“成功(月流水超过5万美元)”的6款游戏,实际上每个月的流水都超过10万美元,而《Gossip Harbor》的月流水更是超过200万美元。不过,除了这6款游戏之外,其他二消融合游戏的流水大幅下降。2022年发行产品中的第7大二消融合游戏,其每月流水仅仅略高于2万美元。这似乎是一个完美的风险/回报率,回报很高,风险与其他游戏类型相当甚至更低。

2022年对于亚洲融合游戏(尤其是二消融合)来说是非常重要的一年。2021年至2022年间,该品类在亚洲、中东和北非地区的总流水翻了一番。《Merge Mansion》和《Merge County》是在东亚地区表现出色的两款游戏,它们将解谜、成长、设计等元素“融合”在一起,打造出令玩家欲罢不能的融合玩法。二消融合子类型中的《Gossip Harbor》也在年底风靡东亚市场。值得注意的是,迄今在亚洲取得成功的融合游戏通常都有一个核心类型。尽管如此,亚洲市场仍然面临诸多挑战,主要有两点:一是用户获取成本较高,而是需要打造更复杂的游戏机制来吸引亚洲玩家。- Niko Partners

三消:图卡游戏

2022年发行了280款游戏

6款游戏获得成功

2.2%成功率

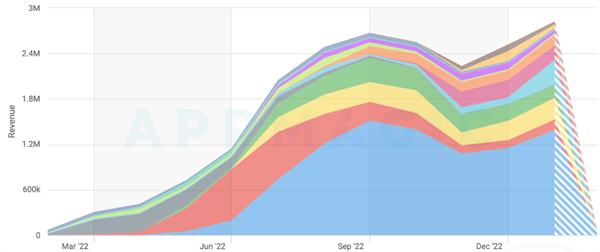

接下来要探讨的游戏类型是三消棋牌。自2021年问世以来,该品类在2022年上半年首次出现了流水下降的现象。尽管如此,该品类的流水随后又激增了85%(不过下载量下滑了12%)。

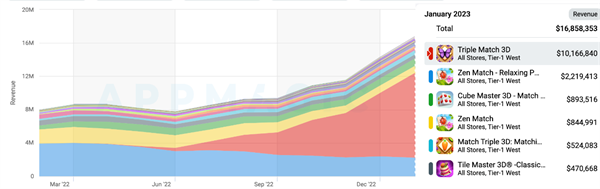

我们要讨论的新产品是Boombox Games在2022年推出的《Triple Match 3D》,它席卷了欧美一线市场,成绩远超其他竞品:

大家可能会问:“他们的成功秘诀是什么?” 2021年,由于在原来的玩法中添加了装饰元素,《Zen Match》在市场上一炮而红。去年,《Triple Match 3D》通过添加订单系统(还记得上文讨论的二消融合游戏吗?)以及相当紧凑的倒计时设计,彻底改变了游戏的核心玩法;它给相对随意轻松的游戏玩法增添了些许挑战性,尤其是在游戏后期。这样一来,用户会更频繁地使用道具,或者补充能量/生命来继续游玩,这都是要花钱或观看奖励广告的呀。

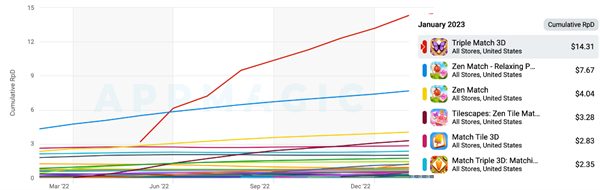

虽然《Triple Match 3D》在流水方面占市场主导地位,但该品类的下载量在几款大作之间的分布较为均匀,这和平均每下载付费数据存在差异:

目前这款游戏的平均每下载付费达到令人难以置信的14.31美元,所以他们不妨去与《Merge Mansion》或《Fishdom》等游戏争夺用户流量。但问题是,从长远来看,他们能否通过常态化运营保持这种用户黏性,从而进一步扩大用户规模?

2022年三消游戏类型在亚洲、中东和北非地区的表现喜忧参半,大多数传统三消游戏的流水和下载量都出现了下滑。不过《Candy Crush Saga》依然逆势而上,在南亚、东南亚、中东和北非地区都实现了增长。此外,今年还见证了增长最快的几款三消游戏,例如《Royal Match》;它们虽然依靠的是现有的消除机制和元数据,但能够实现品类进阶,成为风靡市场的爆品。作为三消游戏的子类型,三消棋盘游戏在2022年的表现尤为突出,流水已超过2021年的三倍。其中表现最好的产品是《Zen Match》和《Triple Match 3D》。《Triple Match 3D》是在2022年上线的新品,因其关卡计时器功能而大获成功。虽然三消棋牌游戏只占三消类型的一小部分,但它绝对是今年值得关注的一个子类型。- Niko Partners

放置大亨游戏

2022年发行了241款游戏

10款游戏获得成功

4.2%成功率

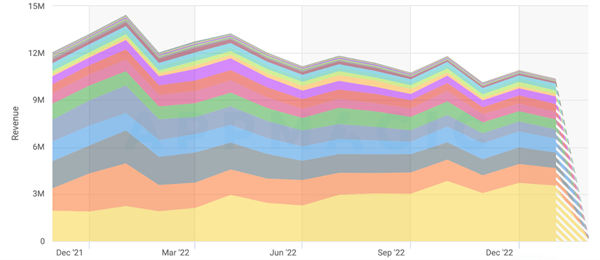

放置大亨游戏是我们去年分析的另一个类型,但它可能不是最明显的机遇选择。一方面,与以前介绍的类型不同,放置大亨市场全年都在萎缩,尽管同比仍然增长30%;但另一方面,在2022年发行的100大休闲游戏榜单中,放置大亨品类的游戏最多:

近期来看,放置大亨市场发生了重点的转移:《Idle Miner》、《Idle Lumber Empire》、《Egg Inc》等老游戏的流水出现下滑:

与此同时,《Idle Office Tycoon》或《Truck Stop》等新游戏显示出强有力的上升趋势。尽管整个品类在2022年表现不甚如人意,但它依然在100大休闲游戏榜单中占据最多的游戏。

凭借其高于平均水平的成功率和相对较低的制作成本,放置大亨游戏市场为经验丰富的游戏团队提供了蓬勃发展的巨大潜力。此外,该品类的流水分布相对更均匀,这也表明风险/回报率相当不错。

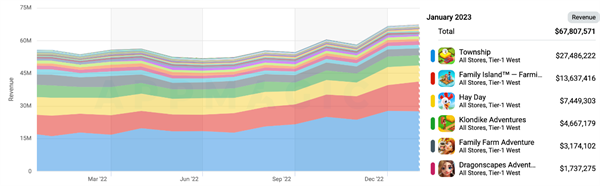

农场游戏

2022年发行了55款游戏

1款游戏获得成功

1.8%成功率

农场游戏类型曾在2021年成为讨论的热门话题,不仅年流水增长50%之多,还在当年推出了多款极其成功的新品,所以有人甚至称之为“农场复兴”。相比之下,2022年则显得不温不火:没有太多精品面世,玩家对农场游戏的热情似乎也逐渐消退。

尽管热度下降了一些,但农场游戏市场依然实现了20%的可观增长率,这也表明这一成熟的细分市场值得深挖。值得注意的是,农场游戏的开发周期可能相当长,所以我们有可能在未来几年看到一些大作面世。

2022年发行的农场游戏中只有1款获得成功,风险/回报率似乎不具有太大吸引力,毕竟农场游戏的制作成本和制作时间都远远超过二消融合或放置大亨品类。

生存竞技场

2022年发行了134款游戏

4款游戏获得成功

3%成功率

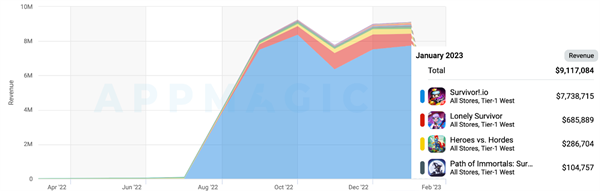

2022年不得不提的一款游戏是《Survivor.io》。凭借这款游戏,海彼网络单枪匹马就把整个类型带到了一个新的高度,并导致大量游戏试图模仿他们的模式。其实,海彼网络之前就有过足以改变行业的成功作品。2019年,他们发行了一款混合休闲/中核游戏《Archero》,并迅速跻身当年的前20名榜单,与其同期入榜的不乏《使命召唤》、《State of Survival》和《Project Makeover》等重磅游戏。作为游戏行业的开拓者,海彼网络成名要远早于它们。

随着《Survivor.io》的发行,中国游戏开发商海彼网络的手上又多了一款2022年火爆精品。该公司最早是在2019年凭借《Archero》一举成名,而最新的这款作品更是推动了整个生存竞技子类型的增长。海彼网络在保留前作简单休闲玩法的同时,融合了轻度roguelike和动作元素,不仅让游戏适合各种类型的玩家,还让玩家参与到更明确的核心体验当中。每日任务、游戏奖励和生存通行证是海彼网络用来保证玩家留存的主要方式之一。我们分析的14个市场占该游戏累计总流水的70%以上。- Niko Partners

核心游戏

大家都期望核心游戏市场会发生很多变化,毕竟,这个细分市场覆盖了一些流水最高的游戏类型,如RPG、战略游戏或射击游戏。然而,2022对于核心游戏市场来说是相当平淡的一年。《暗黑破坏神®:不朽™》的确算得上是浓厚的一笔,《Marvel Snap》为更多玩家打开了卡牌游戏的世界,而《Apex Legends》似乎是另一款成功的3A级手游。

尽管出现了这些精品大作,核心市场在去年总体来说依然受到了诸多挑战,RPG、策略、冒险等类型的流水不断下滑。其中的原因有很多,主要有:新隐私限制政策推出后发行商定位受众的能力遭到削弱,全球经济衰退对消费者支出产生了负面影响;中国大陆等市场的监管阻力加大也是亚洲市场萎靡的主要原因之一。

尽管2022年核心游戏在亚洲市场也呈下滑趋势,但Niko Partners有些观点值得与大家分享:

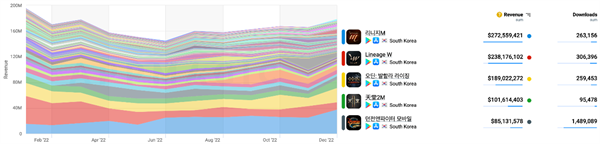

MMO和RPG游戏主导了韩国的手游市场,这已不是什么秘密,2022年也不例外。2022年期间,RPG游戏占韩国核心游戏流水的75%,RPG游戏的总支出同比增长10%。

NCSoft的《Lineage M》和《Lineage W》表现尤为突出,且共有3款Lineage IP游戏进入了2022年排行榜的前5名。随着Nexon推出《Dungeon & Fighter M》和《Hit 2》新作,动作RPG子类型表现良好。虽然《原神》、《Guardians of Cloudia》等非本土研发的RPG游戏也进入了2022年排行榜前10名,但榜单仍然由本土开发商主导。- Niko Partners

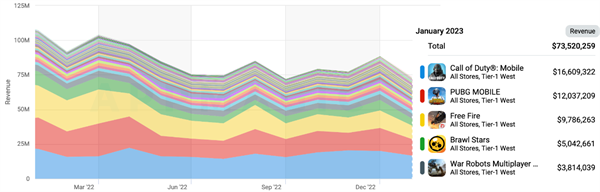

射击游戏

2022年发行了678款游戏

4款游戏获得成功

0.6%成功率

去年受打击最大的类型无疑是射击游戏,简直是一场风暴:Supercell移除了《Brawl Stars》的战利品箱,而《Garena Free Fire》被《Krafton》起诉后在印度遭禁。而随着射击游戏消费下降成为全球趋势,游戏发行商开始想方设法通过接入第三方支付来避开30%的应用商店抽成。

就算是《Apex Legend》的成功发行也无法阻止市场的衰退。今年射击游戏市场依然挑战重重。随着EA取消《Apex》(该游戏难以维持和复制前期的成功)和《Battlefield》,市场反弹的机会相当渺茫。

除此之外,没有太多要补充的。每个类型都下降了10%左右,而射击游戏尤为不幸。当然,去年也出现了一些相当成功的产品,例如《Goddess of Victory》、《Vikingard》、《Bloodline》等等,然而它们都没有足够的实力来阻止相应市场的下滑。

在此分享一下Niko Partners对印度监管危机的看法:

过去几年,印度政府在电子游戏监管方面加大了力度,2022年禁止了两款主要的吃鸡游戏:《Battlegrounds Mobile India》和《Free Fire》。我们的研究表明,在禁令实施之前,这两款游戏占吃鸡手游总支出的95%,而吃鸡是2021年排名第一的游戏类型,占手游总支出的1/3以上。尽管这两款备受瞩目的游戏受到重创,但吃鸡类型在2022年依然占据主导地位,这主要是因为《Free Fire MAX》在安卓应用商店并未下架。印度手游市场将在2023年看到这些禁令的全面影响,而且我们仍未看到其他游戏类型能达到与吃鸡游戏相同的热门程度。然而,印度毕竟是第一大游戏下载市场,出现新游戏的机会巨大,我们相信《Warzone Mobile》和《Valorant Mobile》等游戏有可能填补这一空白。根据我们对未来5年的预测,印度将继续成为我亚洲增长最快的手游市场。- Niko Partners

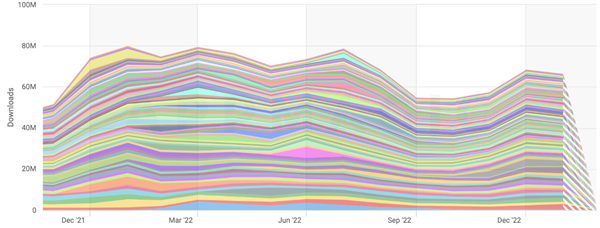

超休闲游戏

2022年发行了18395款游戏

157款产品获得成功(月下载量超过50万次)

0.85%成功率

去年,我们空前密切关注了超休闲游戏市场,最后也编撰了4季度报告来分析市场状况。尽管存在挑战和波动,超休闲游戏市场依然呈现增长趋势,不仅下载量增加(主要由发展中国家的增长驱动),涌入这一赛道的游戏和发行商也增多。

许多发行商尝试了多元素融合的方式,将核心货币化元素融入他们的超休闲游戏,这也形成了一种称之为“混合休闲”的新游戏类型。

然而,这一游戏类型的未来存在不确定性:竞争日益白热化,导致游戏研发标准拔高,但这又与超休闲游戏的“快节奏研发”理念相冲突。而且,谷歌的侵入性广告政策对许多发行商的货币化策略构成了真正的生存威胁。此外,随着eCPM的下降,保持正回报率的难度也在加大。当然了,尽管这些变化根深蒂固、令人生畏,但发行商依然可以随之适应与发展,推出符合市场变化的创新产品。

了解更多关注罗斯基公众号

近期评论