2020年上市及准上市游戏企业调查:竞逐海外市场,需警惕五大风险

日前,伽马数据发布了《2019-2020年中国游戏产业上市企业竞争力报告》和《2019-2020年中国游戏产业准上市及潜力企业竞争力报告》。报告围绕国内上市、准上市及潜力企业的企业现状、竞争力以及上市风险等方面进行了全面剖析和解读。

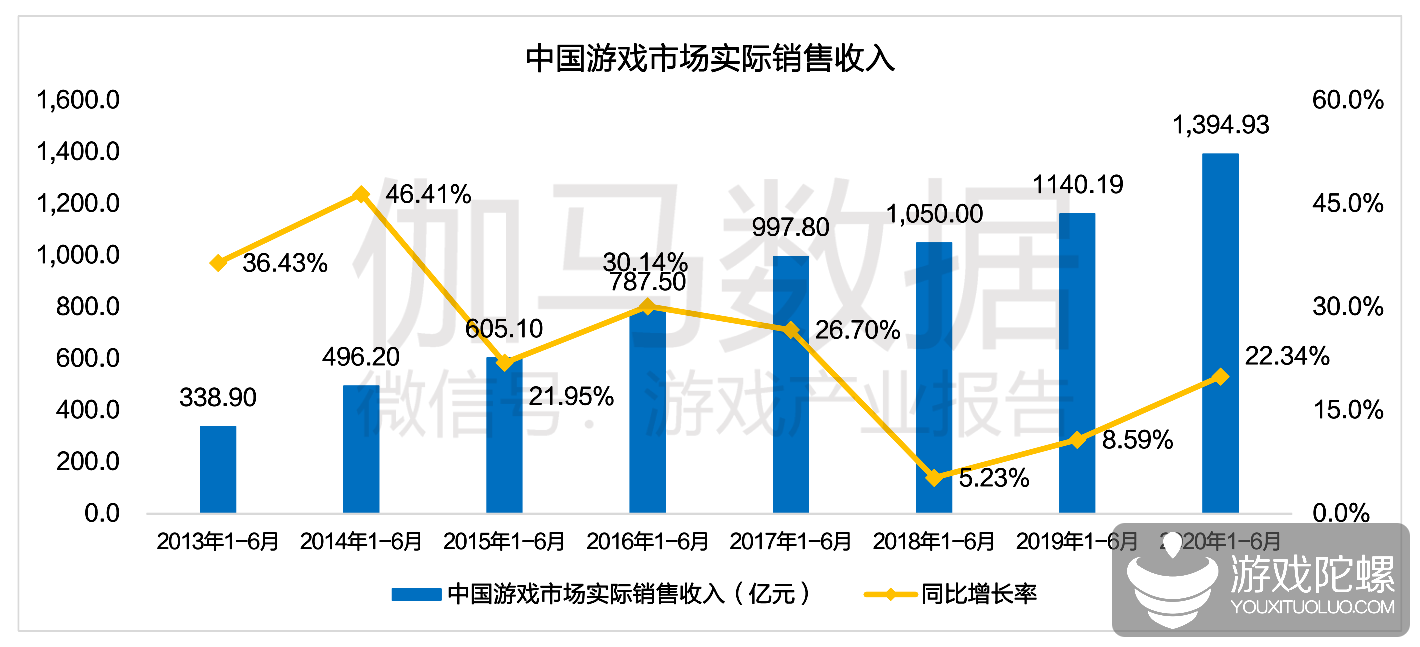

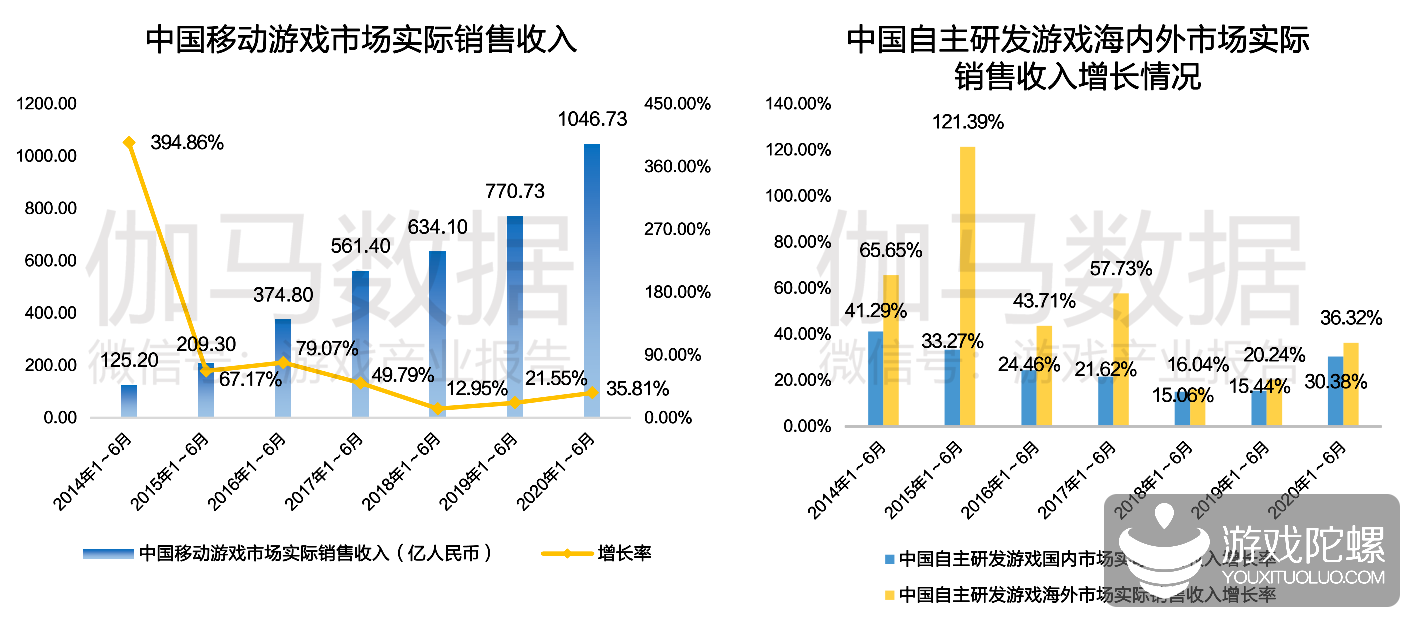

报告显示,2020年1- 6月中国游戏市场实际销售收入达1394.93亿元(人民币,下同),涨幅达22.34%,远高于去年同期的8.59%。其中,移动游戏市场实际销售收入达1046.73亿元,同比增长35.81%,系中国游戏市场增收的首推力。

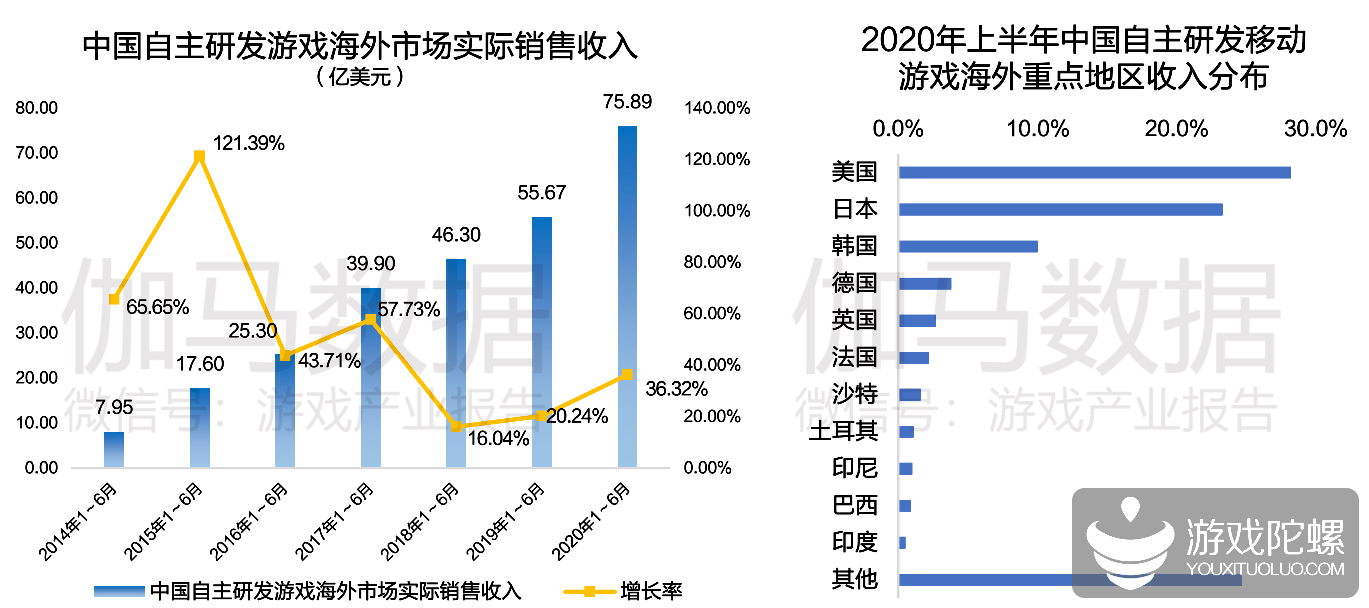

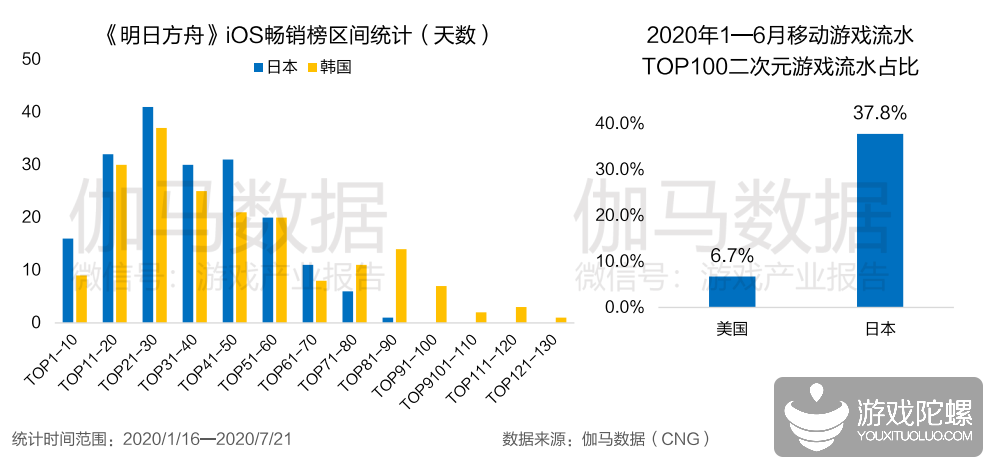

按区域分析,今年上半年游戏企业海外市场营收同样创新高,报告显示,中国自主研发游戏海外市场实际销售收入达75.89亿美元(约合人民币532.61亿元),同比增长达36.32%,约占中国移动游戏市场实际销售收入的38.18%。

以上数据表明,海外已成为游戏企业必须正视的主战场,从海外同比增长率和国产游戏在海外重要市场的流水份额来看,中国游戏企业出海仍有较大的提升空间,但游戏企业既面临机会也要接受竞争挑战。

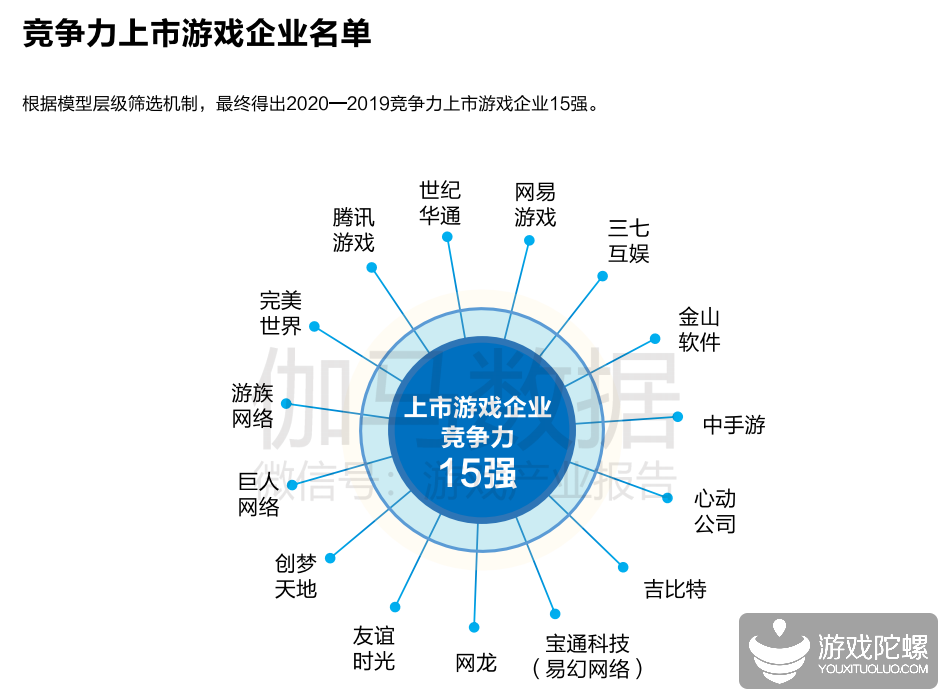

上半年竞争力上市游戏公司TOP15:腾讯、网易、三七互娱、世纪华通在列

目前,游戏市场营收主力来源于上市、准上市和潜力游戏公司。报告显示,2008年至今,国内成功上市的游戏企业已经有130多家。其中,从营收与利润产出指数、成长性指数、产品指数、风险管控指数等综合来看,腾讯游戏、网易游戏、三七互娱、世纪华通、金山软件、完美世界、游族网络、巨人网络等均进入竞争力上市游戏企业TOP15名单。

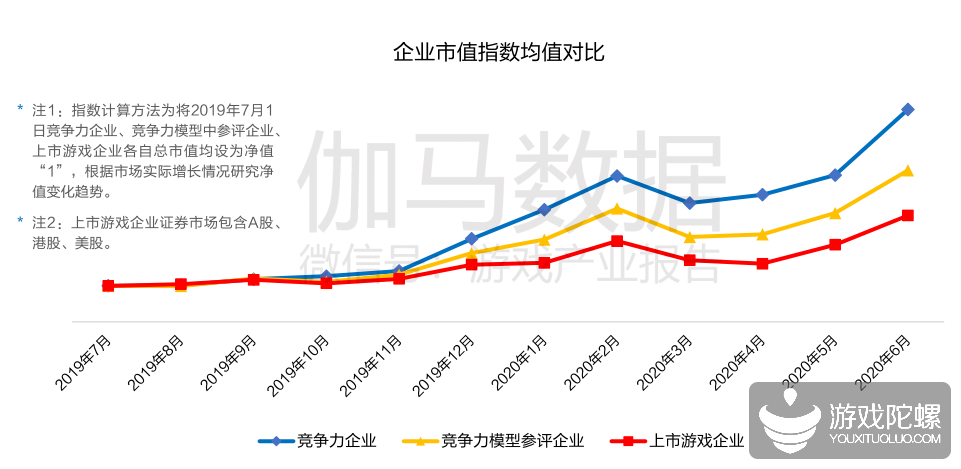

报告称,受证券市场带动,2020年上半年上市游戏企业市值迎来普涨。竞争力15强游戏企业在游戏业务表现、资本占有程度等多方面优于其他企业,在应对市场变动时展现出更为良好的把握机遇能力和应对风险能力,使得企业具备更好的基本面展现与市场预期。这也促使了竞争力15强企业市值增长更为明显,并拥有更强的市场潜力。

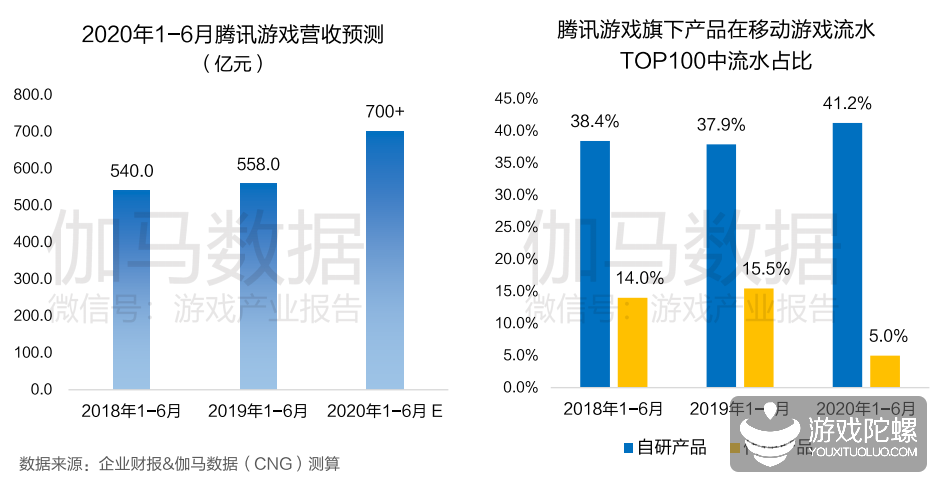

据伽马数据测算,今年上半年腾讯游戏营收将超过700亿元,实现20%以上营收增幅。其增幅主要来源于自研移动电竞游戏的增长如《和平精英》《王者荣耀》及海外产品拓展如代表产品如《PUBG MOBILE》《Call of Duty(使命召唤手游)》。基于目前市场获得优质产品代理权难度不断提升的现状,腾讯游戏的竞争优势将越发依赖自主研发能力与海外拓展深化。

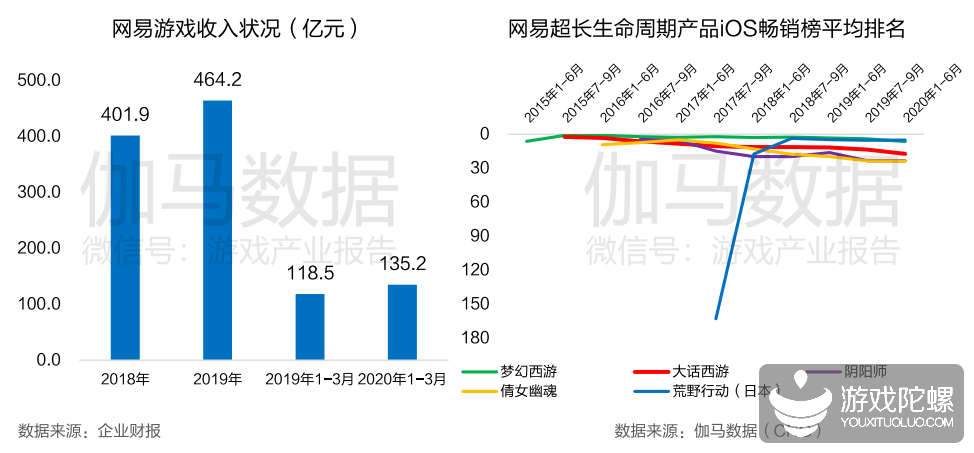

网易游戏方面,据财报显示,2020年第一季度其游戏营收达135.2亿元,同比增长14.1%,保持稳定增长,预测今年上半年还将保持同一增幅。网易游戏营收增幅主要受益于老产品长线收益稳定、新产品不断贡献营收增量。加上,最近一年来网易游戏还基于“阴阳师”IP、“梦幻西游” IP等展开大量衍生新品布局,带来了较强的流水增量。

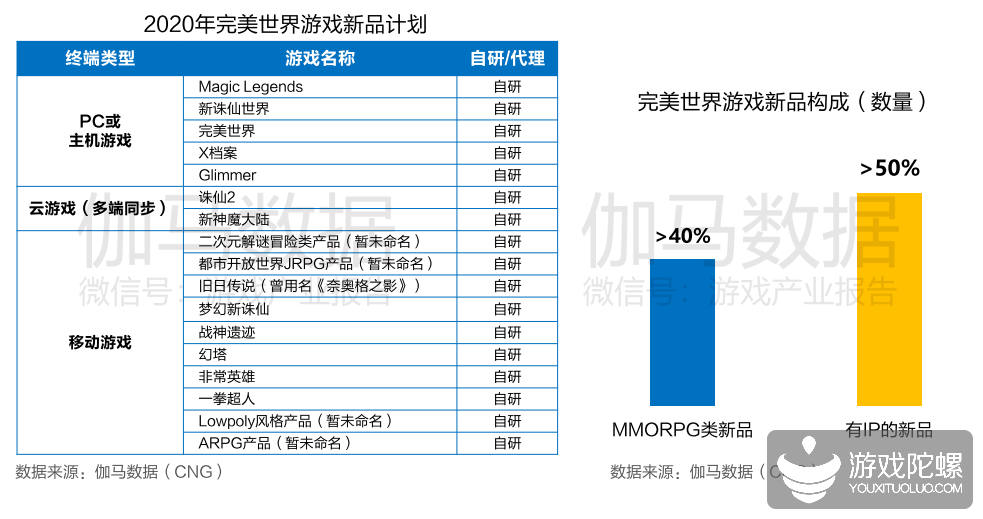

除这两家巨头外,伽马数据认为,三七互娱以研运一体和科学营销为主,同时,海外市场拓展持续增强,营收将保持快速增长;世纪华通方面,通过并购不断扩大自身游戏业务,受益于盛趣游戏的产品底蕴,主力产品吸金能力强,可迎加速发展;完美世界则以IP深耕加研发实力,稳固头部地位,目前重点在于延长产品生命周期,最大化产品收益。

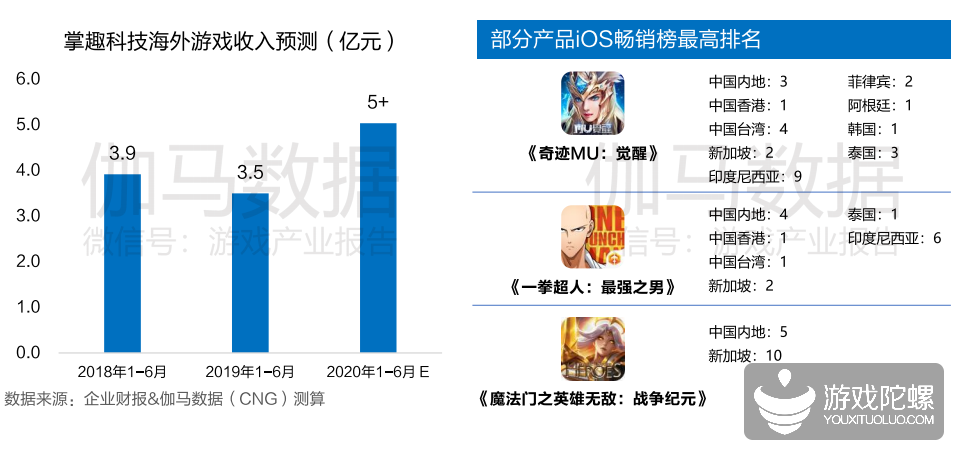

此外,报告还列出了在某一细分领域拥有突出优势的企业,如掌趣科技、盛天网络、恺英网络等。掌趣科技今年在海外拓展表现较为强势,《一拳超人:最强之男》在东南亚市场表现良好,《奇迹MU:觉醒》在新加坡、菲律宾、韩国等地区表现也较为出色。

盛天网络方面,因提前布局场景化云机房,把握住了云游戏的发展契机,在IP向布局中也有新机遇。恺英网络今年在研发上也有不错的表现,目前其在研产品包括《魔神英雄传》《刀剑神域黑衣剑士:王牌》等。

上市游戏企业在国内占优势,非上市企业海外占优,双方共竞逐海外市场

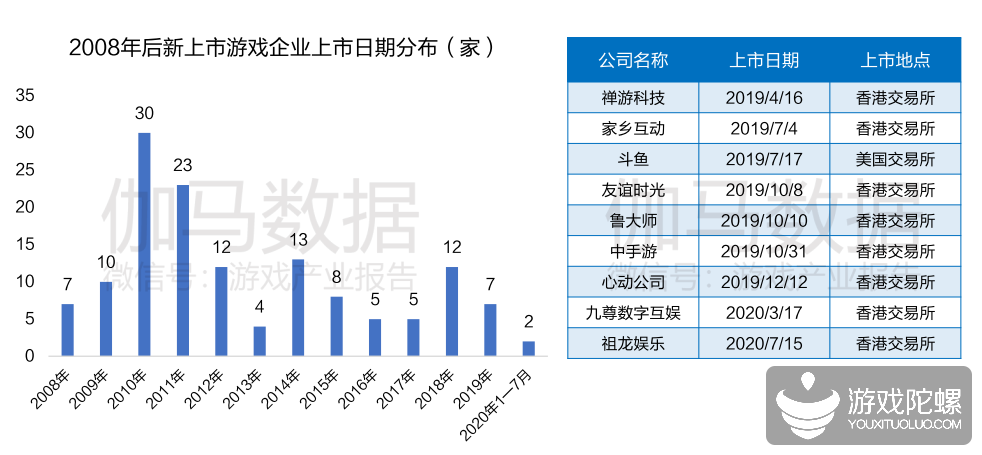

报告显示,2019年至今有9家游戏企业上市,其中,有8家是在香港上市,1家是在美国上市。这主要是由于近年来国内的证券市场对于游戏企业的监管和审核更加严格、准入门槛提升,使得中国内地优秀的游戏企业更多地选择到香港或美国上市。

在研发和发行层面,报告显示,2020年1- 6月国内流水TOP100移动产品中,按照研发分类,上市企业和非上市企业研发的产品数量占比分别为65%和35%,流水占比分别为74.6%和25.4%;按照发行分类,上市企业和非上市企业发行的产品数量占比分别为74%和26%,流水占比分别为79%和21%。

在国内市场,上市企业的优势都非常明显,相较而言非上市企业在发行方面的劣势则更为突出。另外,非上市企业的流水占比均低于数量占比,说明在国内市场非上市游戏企业研发或发行的产品平均盈利能力不如上市游戏企业的产品。

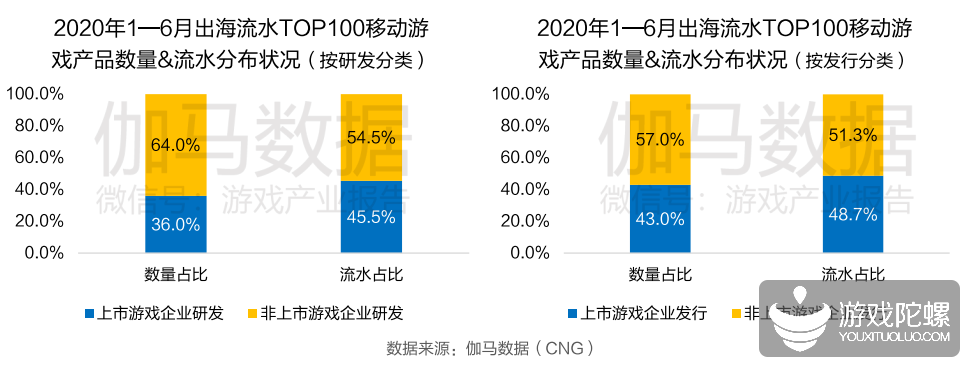

出海方面,2020年1- 6月出海流水TOP100移动产品中,按照研发分类,上市企业和非上市企业研发的产品数量占比分别为36%和64%,流水占比分别为45.5%和54.5%;按照发行分类,上市企业和非上市企业发行的产品数量占比分别为43%和57%,流水占比分别为48.7%和51.3%。超过半数以上的产品和流水来自非上市企业,说明在海外市场非上市企业的产品完全可以比肩上市游戏企业。

新游方面,报告显示,2020年1—6月,进入过月流水TOP200的新游中,按照研发分类,上市企业和非上市企业研发的新品数量占比分别为35.7%和64.3%,流水占比分别为19.8%和80.2%;按照发行分类,上市企业和非上市企业发行的新品数量占比分别为46.4%和53.6%,流水占比分别为40.5%和59.5%。2020年上半年,非上市游戏企业的新品数量和流水均好于上市企业的新品,特别是研发方面,非上市企业的优势更为明显。

另外,非上市企业的流水占比均高于数量占比,说明在2020年上半年,非上市游戏企业研发或发行的主要新品平均盈利能力强于上市游戏企业的新品。

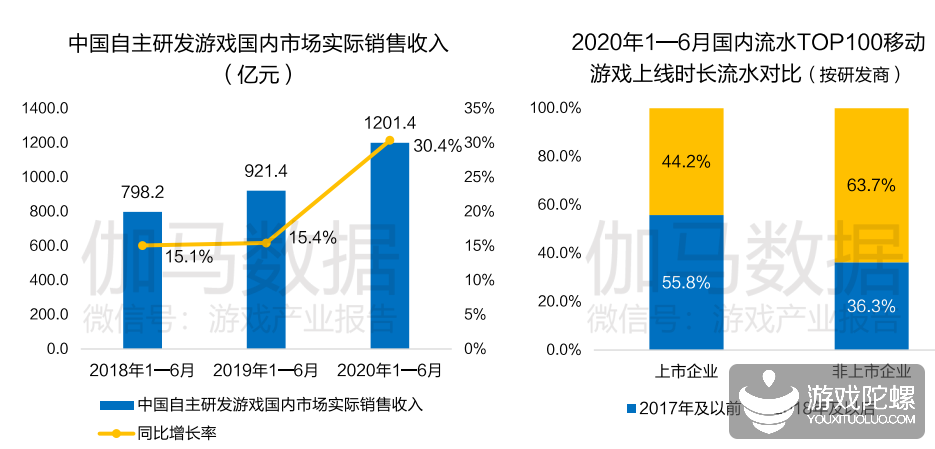

伽马数据认为,非上市企业所研发产品的流水中有63.7%是2018年及以后上线的较新产品所带来的;而上市企业所研发产品的流水中有55.8%是2017年及以前上线的较早产品所带来的。新品研发,是非上市游戏企业寻求突破的重要机会。

其次是,IP游戏和二次元游戏。伽马数据预测,2020年IP改编移动游戏市场收入将达到1290.97亿元,占比达到62.7%。从2019年7月1日以后上线的头部新品来看,IP产品的流水占比超过整体市场IP产品的流水占比,而且有越靠近头部占比越高的趋势。

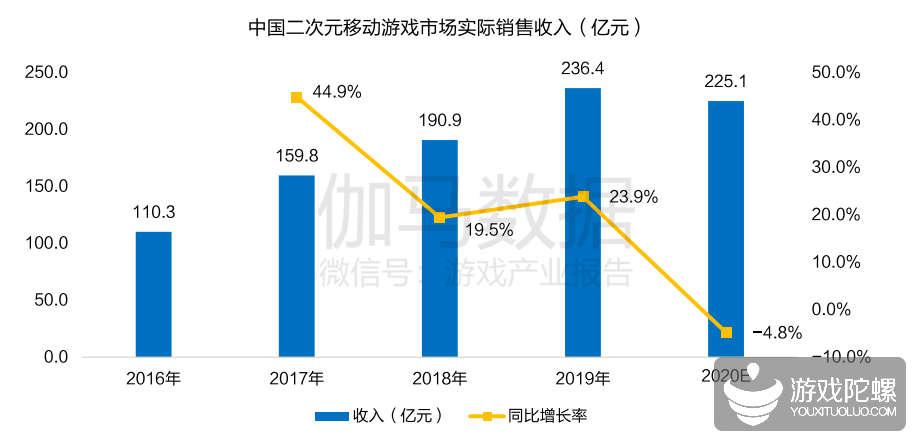

另外,据伽马数据测算, 2020年中国二次元移动游戏市场收入同比将有所下降,主要原因是《Fate/Grand Order》《梦幻模拟战》《圣斗士星矢(腾讯)》《风之大陆》等主力二次元游戏的流水均有明显下降。这将给有能力推出更富创新性、更具吸引力的二次元游戏的企业提供机会。

准上市及潜力游戏公司竞争力TOP10:乐元素、多益网络、鹰角网络在列

在对市场趋势预测外,报告也从营收指数、产品指数、成长指数、风险指数等四个方面综合列出了10家极具竞争力的准上市及潜力游戏企业,如乐元素、多益网络、鹰角网络、4399、阿里游戏、莉莉丝游戏、紫龙游戏等。

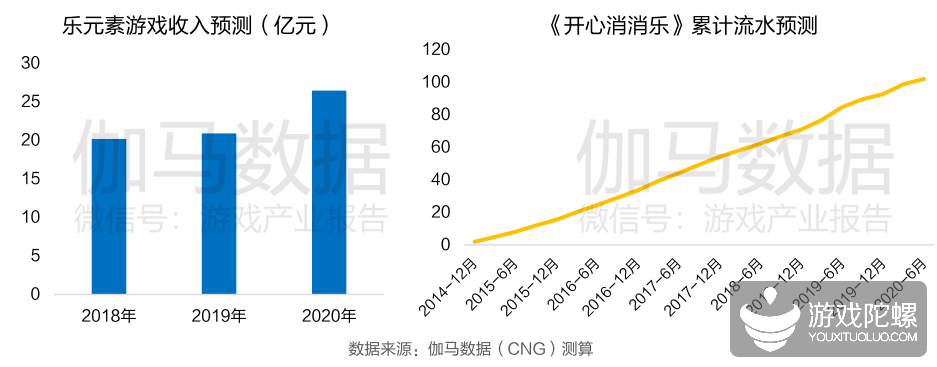

乐元素目前的游戏业务聚焦在亚洲市场,旗下《开心消消乐》从2014年上线至今,累积流水或超100亿元。伽马数据测算,2020年乐元素的游戏收入将超25亿元。《开心消消乐》游戏流水占国内消除移动游戏类市场份额的53.7%。

多益网络方面,据伽马数据测算,2020年1-6月营收超过20亿元,同比增长超过50%,预计2020年上半年的净利润超过11亿元。鹰角网络方面,今年在《明日方舟》游戏上投入了大量的精力,预测今年上半年,《明日方舟》在国内塔防类游戏市场的份额为76.9%。

报告称,IPO申请未能通过是准上市企业在上市过程中所面临的最大风险。一般来说,企业IPO审核通过后不仅可以使企业募集到资金加速成长,还可以提升企业形象、吸引更优秀的人才、增加流通变现机会、规范企业的经营管理等。正因如此,提交IPO申请的游戏企业越来越多。对于提交申请的准上市游戏企业来说,主要有两方面原因造成未能通过IPO审核:一是财务会计方面的原因,二是司法诉讼方面的原因。

下半年上市公司五大风险:现金流吃紧、收入结构单一、有不合规操作

伽马数据在报告中提醒,今年下半年上市游戏公司需注意以下五大风险:

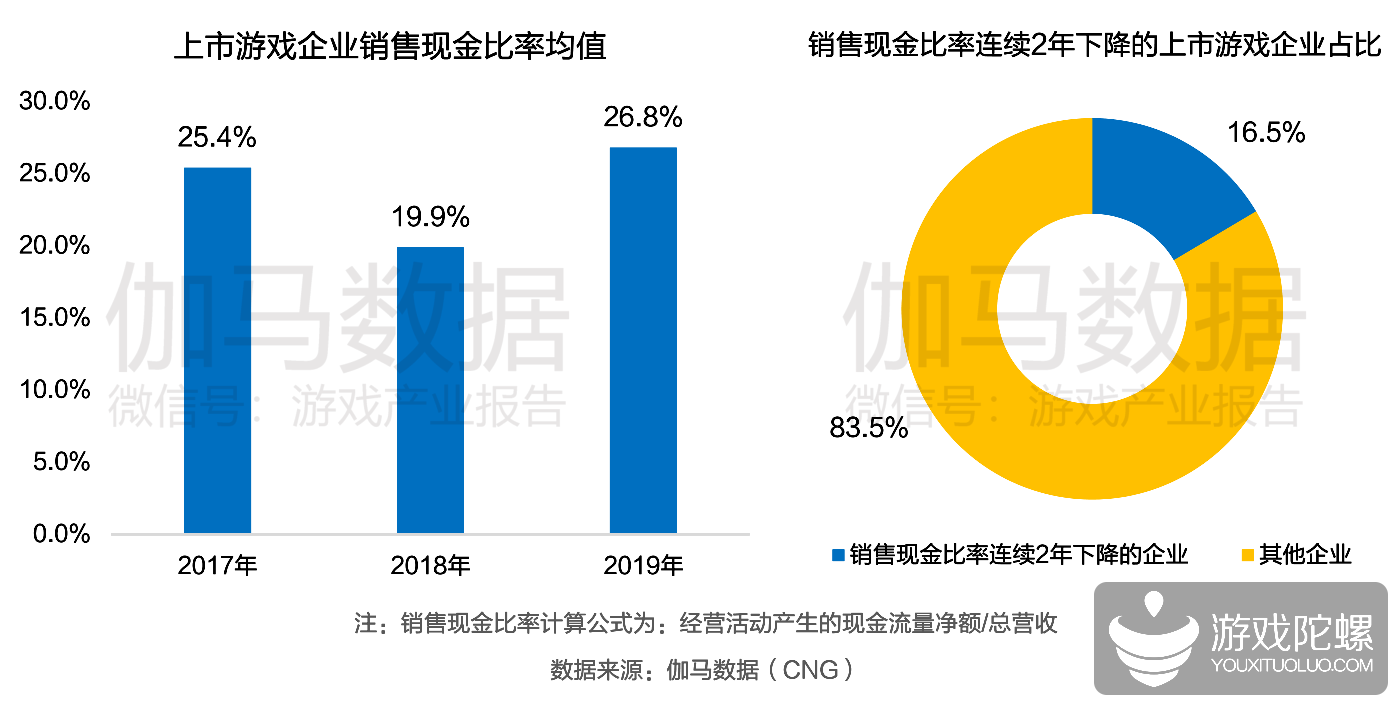

一、现金流吃紧。2019年上市游戏企业平均销售现金比率达26.8%,为近三年最高值,整体呈向好趋势,但是仍有部分企业现金流周转情况持续恶化。伽马数据统计,2019年上市游戏企业中有16.5%企业销售现金比率连续2年下降,部分企业这一比率连续三年为负数。

现金流健康与否与企业产品研发、推广等各环节紧密相关,并最终对企业营收产生一定影响。随着近年资本市场对游戏行业投资热度趋于理性,若想保持平稳发展,企业需更注重产品自造血能力。

二、收入结构单一。精品化、长周期研运产品是企业发展的方向,但是过度倚重少量产品同样可能为企业发展带来风险。由于单款产品创收能力容易达到上限,过于依赖单款产品的企业难以实现游戏营收量级的突破。

此外,目前市场上多年保持高流水量级的产品仍属于少数,大多数产品受用户偏好及生命周期衰退的影响难以持续为企业贡献稳定流水,若企业没能及时研发出高流水量级的产品,则自身经营稳定性容易受到影响。

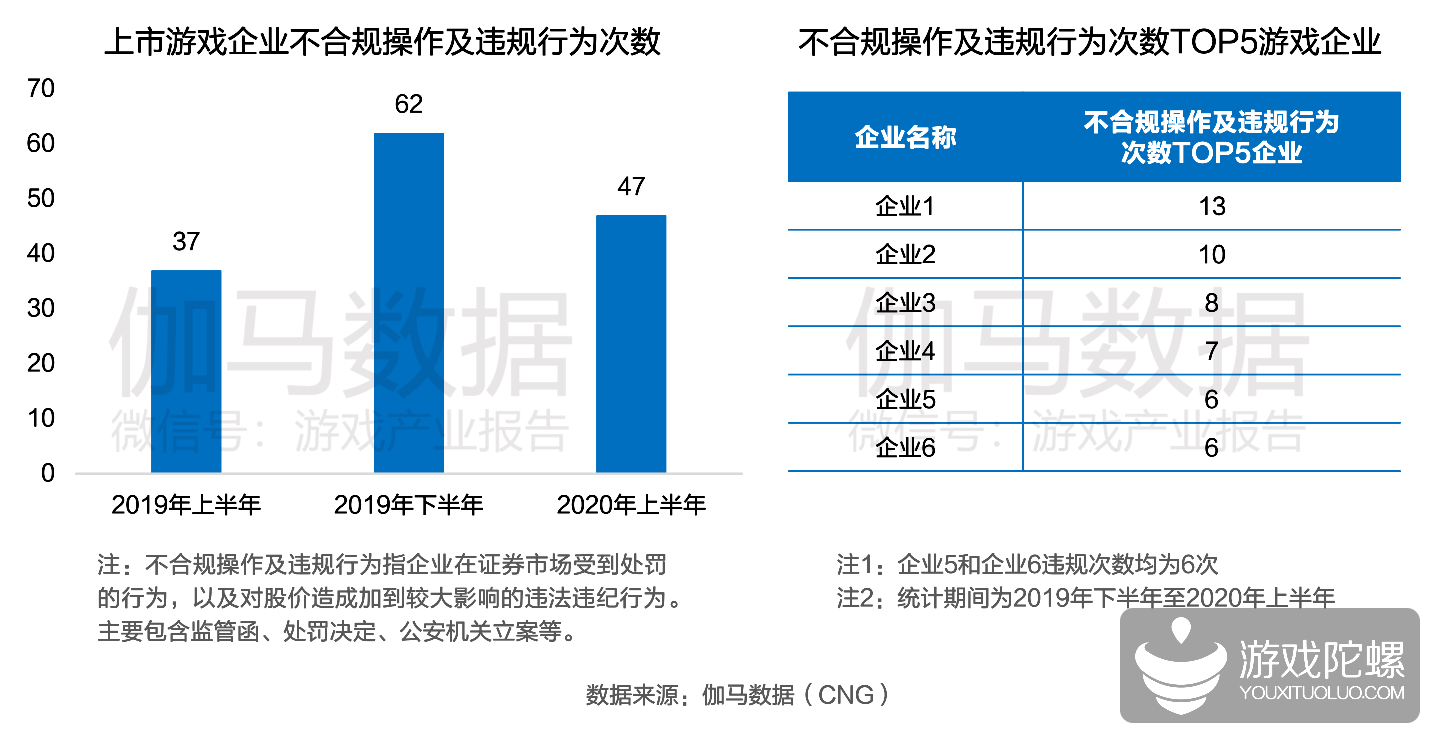

三、不合规操作风险。相较于一级市场投资者,二级市场投资者投资企业时存在更大的信息不对称风险,更易造成投资损失。企业历史不合规操作及违规行为次数在一定程度上可以反映未来再次发生风险的概率,对投资决策、评级起到较高负面影响。此外,较为严重的不合规操作甚至会影响企业正常经营生产,造成不可逆伤害。

四、三费比例过高。企业的研发费用、销售费用、管理费用都不同程度服务于产品,当产品营收未能达到预期时,过高的三费投入将为企业经营带来较大压力,并可能会带来现金流周转等方面的问题。基于此,企业是否拥有对产品市场表现的准确判断能力、合理部署费用能力,也成为衡量企业竞争力的一种标准。

从国内上、中、下游上市游戏企业中选取样本来观察,可以发现,上游企业可以将三费支出比例控制在相对较低的水平,并且保持营收增长;而中下游企业三费支出比例则相对较高。在营收出现下降的情况下,三费比例过高的企业则有更大概率产生经营问题。

五、版权风险。目前国内市场游戏产品版号审批更为严格,发放数量收紧,企业可能面临版号无法过审或获取数量较少的情况,这将造成产品上线周期延长、盈利周期延长,若产品品质不足则带来营收降低风险。

近期评论